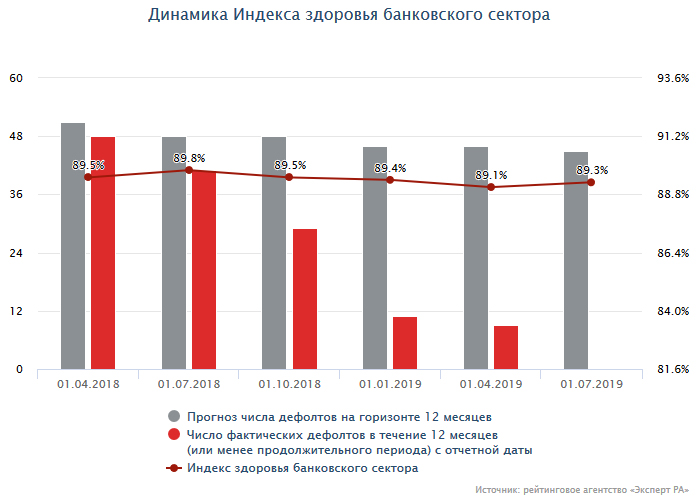

Устойчивое снижение индекса здоровья банковского сектора, наблюдавшееся с III квартала 2018 года по I квартал 2019 года, наконец сменилось его стагнацией. Текущее значение индекса на уровне 89,3% соответствует 45 дефолтам кредитных организаций, прогнозируемым агентством в течение периода с 01.07.2019 по 01.07.2020. На протяжении первого полугодия 2019 года отзывы лицензий были немногочисленны. Пока регулятор занят санацией отдельных крупных игроков, на рынке остается значительное число проблемных банков, финансовое состояние которых может создать угрозу интересам кредиторов в среднесрочной перспективе.

На начало 2019 года значение индекса составляло 89,4%, что соответствовало 46 дефолтам, ожидаемым до конца 2019 года. Фактически на протяжении первого полугодия 2019-го произошло только 11 дефолтов. Исторически высокая согласованность прогноза с фактической дефолтностью, а также выраженные признаки проблемности, наблюдаемые у ряда действующих банков по публичным данным, дают основания ожидать значительное увеличение темпов расчистки сектора уже во втором полугодии 2019 года. На горизонте же четырех кварталов агентство прогнозирует 45 дефолтов (значение индекса на 01.07.2019 года – 89,3%). Незначительный рост индекса во II квартале 2019 года в первую очередь связан с тем, что уменьшение расчетной базы индекса в результате произошедших дефолтов было полностью компенсировано вхождением в нее новых участников, раскрывших в публичном пространстве всю информацию, необходимую для оценки их наиболее вероятной рейтинговой категории. Без учета пополнивших расчетную базу банков значение индекса осталось бы на уровне 89,1%. Массовая миграция игроков с низкой оценкой кредитоспособности в более высокие рейтинговые категории (то есть кардинальное улучшение их финансового состояния) представляется маловероятной. Таким образом, даже в случае замедления процесса отзыва лицензий регулятором большая часть ожидаемых дефолтов будет просто накапливаться и транслироваться на будущие периоды.

Пятая часть действующих кредитных организаций продемонстрировала убыточность деятельности в расчете за последние четыре завершившихся квартала. При этом 44% убыточных банков имеют приемлемую операционную эффективность и в рассматриваемом периоде могли сгенерировать прибыль, если бы не несли потери от реализации кредитного риска. Усредненная потеря прибыли в результате чистого доформирования резервов под обесценение активов по всему сектору за период с 01.07.2018 по 01.07.2019 года составила около 31%. Эти факторы свидетельствуют о сохраняющихся проблемах с качеством активов банковского сектора.

При наличии постоянных источников генерации потерь в виде проблемных требований значительная часть кредитных организаций характеризуется невысокой устойчивостью капитала к стрессам от обесценения активов. Так, по состоянию на 01.07.2019 года буфер абсорбирования потерь1 134 игроков не способен выдержать обесценение 5% их активов за вычетом резервов. В их числе 39 банков из топ-100 по размеру активов. Впрочем, вероятность масштабных разовых стрессов у крупных банков, как правило, ниже, что в ряде случаев может оправдывать поддержание меньшего запаса прочности ради максимизации доходной базы.

Почти половина банков демонстрирует более или менее выраженные признаки дефицита фондирования. За период с 01.07.2018 по 01.07.2019 года 53% действующих банков столкнулись с чистым оттоком привлеченных средств населения, 48% – с чистым оттоком ресурсов предприятий. Такая динамика отражает рост концентрации фондирования на счетах в топ-10 банках. Совокупный по топ-10 объем средств населения за аналогичный период вырос на 15%, средств организаций – на 8%. Тенденция к перетоку средств клиентов в крупнейшие банки наблюдается уже несколько лет. Даже если небольшие кредитные организации замещают оттоки другими источниками (например, межбанковским фондированием), это приводит к ухудшению срочной структуры и повышению стоимости их ресурсной базы. Такие изменения негативно сказываются на операционной эффективности деятельности и требуют трансформации бизнес-моделей со смещением акцентов на комиссионные продукты. Нередко такая трансформация сопряжена с повышением регулятивных рисков, например, в случае специализации на расчетно-кассовом обслуживании, основной риск которой – вовлеченность в проведение сомнительных операций.

Прогноз агентства относительно числа дефолтов на горизонте года базируется на сопоставлении каждому банку вероятности дефолта на основе частоты дефолтов, исторически характерной для рейтинговой категории, к которой банк отнесен в соответствии с фактически присвоенным ему рейтингом или оценкой наиболее вероятного рейтинга. Наиболее высокая вероятность дефолта характерна для рейтинговой категории B и ниже. По состоянию на 01.07.2019 года к этой или более низкой рейтинговой категории отнесены 225 банков, что составляет 53% расчетной базы индекса. В число указанных 225 банков входят шесть банков из топ-100 по размеру активов, 28 банков в интервале от 101-го до 200-го места по активам, 67 банков в интервале от 201-го до 300-го места по активам, 124 банка за пределами топ-300 по размеру активов. Головные офисы 94 банков, отнесенных к категории B и ниже, расположены в Москве и Московской области, 15 банков – в Санкт-Петербурге и Ленинградской области, 116 банков – в других регионах России.

Индекс здоровья банковского сектора отражает мнение агентства о доле банков, которые не допустят дефолт в течение ближайших 12 месяцев. Чтобы вычислить индекс, агентство относит каждый банк к одной из рейтинговых категорий по шкале «Эксперта РА»: для клиентов агентства используются их рейтинги, для остальных – оценка рейтинга по специально разработанной методике. Хотя эта методика использует только те показатели из методологии присвоения рейтингов кредитоспособности банкам «Эксперта РА», которые могут быть оценены по публичной отчетности и иным публичным данным, она достаточно точно определяет категорию, которую «Эксперт РА» присвоил бы конкретному банку при возможности полноценного применения рейтинговой методологии. Далее для каждой из рейтинговых категорий агентство определяет вероятность дефолта, исходя из исторической дефолтности банков, имевших рейтинг от «Эксперта РА», с поправкой на прогноз агентства относительно регулятивных и макроэкономических условий. Индекс рассчитывается как 1 – ED/N, где ED – математическое ожидание количества дефолтов на горизонте года с отчетной даты; N – количество банков, для которых оценена годовая вероятность дефолта на отчетную дату. Расчетная база индекса может изменяться под воздействием ряда факторов, в числе которых – отзыв лицензий кредитных организаций, аннулирование лицензий (в том числе в результате слияний и поглощений), регистрация новых кредитных организаций, публикация кредитными организациями, по которым ранее наблюдался дефицит информации, всех необходимых для их оценки данных или, наоборот, изменения в порядке публикации кредитными организациями информации, приводящие к дефициту данных для осуществления оценки отдельных игроков. Несмотря на разнородность факторов, влияющих на расчетную базу индекса, все они так или иначе характеризуют состояние банковского сектора (не только частоту дефолтов, но и информационную прозрачность сектора, процесс его консолидации и другие аспекты).