Будущее банковской отрасли — лейтмотив последних экономических конференций и форумов. Куда она движется, что её ждёт и каких изменений стоит ждать клиентам.

Будущее банковской отрасли — лейтмотив последних экономических конференций и форумов. Куда она движется, что её ждёт и каких изменений стоит ждать клиентам.

Лидерами изменений в банковской отрасли почти 10 лет выступают те, кто работает с малым и средним бизнесом (МСБ), их новации становятся новыми отраслевыми стандартами.

Рынок российских банков, сфокусированных на МСБ, развивался бурно и хаотично, число игроков на сегодняшний день превысило два десятка. Появились бизнесы, которые помогают таким банкам запускаться: к примеру, APIBank готов предоставить целый набор сервисов новым банкам.

Чтобы понять, куда будут двигаться банки, работающие с МСБ, для начала их стоит структурировать:

- Платформы. Эти банки нацелены на формирование экосистемы, поэтому методично и последовательно создают продукты и сервисы. Перед ними сейчас стоит основной вопрос: как именно нужно развивать платформу, с кем заключать партнёрские отношения и на что ориентироваться, чтобы придать экосистеме дополнительные измерения?

- Хаотичные новаторы. Есть группа банков, которые живут по принципу «так исторически сложилось». Хаотичный рынок требовал не стратегии, а инноваций, чтобы выделяться. Потому ряд банков развивался по принципу «делаем то, что новое/хайповое». Ни о каком системном подходе и стратегии речь не велась, потому их линейка продуктов разрознена и не дополняет друг друга. Теперь ориентация на малый бизнес сама по себе не является стратегией, «хайп» приносит не так много клиентов, а доходных клиентов – ещё меньше. Им нужно решать, какую стратегию выстраивать.

- Дополняющие. Эта группа банков работает не просто с малым бизнесом, она работает со связкой «физическое лицо и его бизнес». Долгое время владельцу малого бизнеса было проще взять кредит под залог машины или квартиры, чем получить кредит под бизнес, вот на таких клиентов в первую очередь эти банки и работают. Им нужно решить вопрос: как можно развивать свою базу клиентов, не теряя её качества.

- Последователи. Эта группа банков внимательно следит за тем, что делают остальные игроки, и внедряют то, что вызывает у рынка наибольший отклик. Во-первых, не всех последователей такая роль устраивает. Во-вторых, игроки рынка в ближайшее время будут двигаться в совершенно разных направлениях, так что и эта стратегия себя исчерпала, а потому придётся искать новый фокус и направление.

В ближайшие 3-4 года банковскую отрасль ждут серьёзные изменения, которые уже назрели.

Разберём основные тренды будущих лет, от самых очевидных и работающих прямо сейчас до отдалённых.

Рост внимания к экономике клиентов и продуктов

За последние несколько лет рынок стал конкурентным и организованным. Ещё пару лет назад можно было вкладывать сотни миллионов рублей в какой-то новый продукт или сервис «на ощущениях», потому что «если выстрелит, можно заработать миллиарды». Опыт показал, что не выстреливает. И чем дальше, тем сложнее. Многие банки до сих пор не окупили вложенные в них инвестиции, а потому романтиков с горящими глазами в руководстве сменяют умеющие считать прагматики. Так что от части продуктов и сервисов банкам придётся отказаться.

Начавшееся ужесточение тарифов, рост штрафов и отказ от бесплатного обслуживания как раз описывают эту тенденцию.

Развитие кредитных продуктов

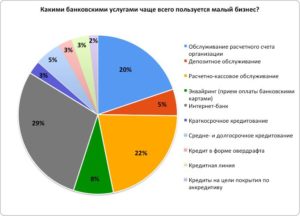

Ещё один очевидный тренд. Овердрафты, кредиты под залоги, кредитные карты, факторинг, кредитование покупателей, кредитование под госзакупки: все эти и многие другие продукты ждёт ещё большее упрощение, кастомизация и автоматизация.

Стоит упомянуть, что на рынке сложился большой разрыв между банками и компаниями. С одной стороны — желание и готовность кредитовать, но и неготовность терять деньги. С другой — огромный запрос на заёмное финансирование, но плохая экономика. В итоге – малое число хороших игроков, за которых банки будут драться особенно активно, поэтому кредитование всё чаще будет применяться в качестве инструмента привлечения, а ставка – падать. При этом серьёзных объёмов роста кредитования ждать не стоит.

Частичное замещение эквайринга новыми системами оплаты

Стоимость эквайринга продолжает оставаться для малого бизнеса очень высокой и не имеет особых перспектив к снижению. С учётом ухудшения платёжеспособности населения эти 2-5% могут играть значительную роль, потому даже среди действующих пользователей эквайринга спрос на дешёвую систему оплаты будет только расти. На руку этому будет играть и противостояние «Сбербанка» с Ассоциацией банков, продвигающих свои платёжные системы.

Тут у банков не так много выбора. Если они хотят и дальше оставаться в рынке, они должны активно запускать в оборот QR, системы быстрых платежей и прочие инновационные способы оплаты. Речь идёт не о запуске своих систем, а именно об интеграции с уже существующими.

Расширение интеграции

Ещё одна устоявшаяся тенденция. Банки уже пару лет активно партнёрятся с компаниями, предлагающими различные небанковские сервисы. И чем дальше, тем более неожиданные интеграции мы сможем увидеть.

Так, в начале июня Олег Тиньков предложил Яндексу создать совместную с его банком компанию. У данного союза есть целый ряд плюсов и минусов, но важна сама идея: российские банки уже давно переросли статус кредитно-комиссионных учреждений и не боятся организовывать самые неожиданные интеграции, если они могут быть полезны бизнесу.

Развитие чат-ботов и каналов коммуникации

По мере того, как линейки продуктов и сервисов будут расширяться, будут повышаться и требования к тому, как клиенты с ними взаимодействуют.

Отправить платёжное поручение, оформить карту, подать заявку на кредит, уточнить про налоговый календарь, запросить помощи по юридическим услугам или распознать документы – всё это клиент в итоге должен делать в едином окне, а не прыгать из приложения в приложения или ждать, пока к чату с четвёртого раза присоединится нужный специалист. Запущенный в Британии сервис Anna Money – уже не новация для российских банков, а отраслевой стандарт самого ближайшего будущего.

Фокус на сегменты

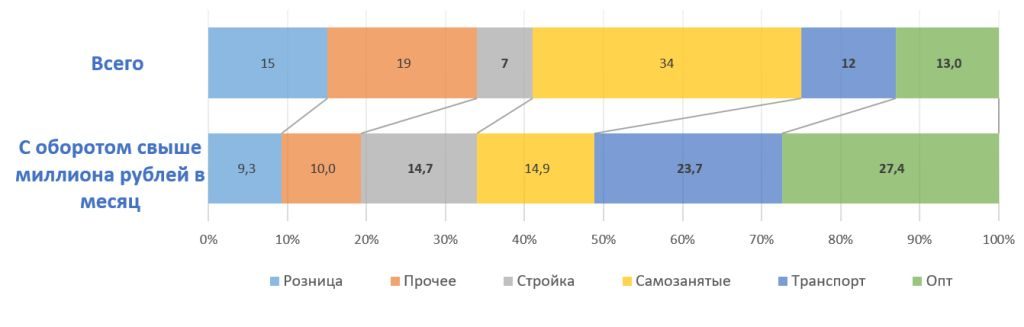

Малый бизнес – это не единая и монолитная группа, а очень разношёрстный набор компаний и предпринимателей, которые легко могут быть сгруппированы.

У каждой из этих групп есть своя специфика запросов по продуктам и сервисам. И часть банков в ближайшее время начнёт фокусироваться на конкретных группах клиентов.

Такие случаи уже были в российской практике. Например, с нефтетрейдингом. Специфика этой отрасли заключается в очень низкой маржинальности бизнеса, но при этом очень высокой деловой активности. Работая на марже в 0,5% при 30 оборотах капитала в год за счёт кредитного плеча предприниматели могли удваивать собственный капитал. Проблема в том, что при классическом рассмотрении в банках такой бизнес едва ли мог претендовать на кредит в размере 3-4 объёмов собственного капитала. Даже если был готов платить по 24% годовых.

На эту отрасль нацелился «Пробизнесбанк». Банк сформировал у себя целое направление, которое занималось именно нефтетрейдингом и оценивало его совершенно отдельно. В итоге за пару лет «Пробизнесбанк» собрал у себя половину игроков отрасли, а этот департамент стал одним из самых доходных.

Вот ещё интересный кейс немецкого банка N26. Он создал отдельное направление, сфокусированное на фрилансерах и самозанятых. Им он предложил несколько автоматизированных, очень дешёвых и понятных решений для управления бизнесом и частными финансами, страхование, несколько информационных услуг и API-интеграций с прочими нужными им сервисами. Жёсткий фокус позволил банку не только заработать на этом решении, но и получить звание новатора года в категории «Challenger Bank».

Или кейс турецкого DenizBank, который специализируется на сельском хозяйстве и помимо классического банковского обслуживания предоставляет клиентам данные об озеленении и поливе, севооборотах и удобрениях, а также даёт детальную аналитику для покупки техники и возможность проконсультироваться с отраслевыми экспертами.

Посмотрим на отраслевую специфику малого бизнеса в России:

Сразу видно множество незанятых ниш. Например, строители. В нашем случае это не классические строители, возводящие дома и мосты, а небольшие компании, отвечающие за ремонт помещений, отделочные и облицовочные работы. Стоит дать им удобный инструмент для планирования проектов, стать для них таким же носителем отраслевой экспертизы, как DenizBank, связать их с крупными производителями и поставщиками материалов по хорошим ценам, дать овердрафт, контролировать, чтобы они не вываливались за требования ЦБ — и вы получите нишу в 150 тысяч клиентов с ежемесячной маржой в 10-12 тысяч рублей.

Можно посмотреть несколько иначе. Например, построить фокус на работе с теми, кто использует кассу. Им нужны несложные вещи: интеграция с управлением складом, отраслевая автоматическая аналитика, овердрафт, программы лояльности, бенчмаркинг и экспертиза. Это не только розница и опт, но ещё и половина крупного сегмента «транспорт» на схеме, в которую входят магазины, торгующие автозапчастями. А это уже 50% клиентов с оборотом свыше миллиона рублей в месяц.

Фокусироваться можно и на тех, кто ведёт деятельность под госзакупки. Именно на этом в своё время построил свой бизнес «Брио Финанс». И пусть вас не вводит в заблуждение банкротство этой микрокредитной организации: оно вызвано человеческим фактором, т.е. исчезновением его собственника с деньгами. С точки зрения экономики их проект кредитования малого бизнеса под госзакупки до сих пор очень интересен: при уровне просрочек ниже 3% компания демонстрировала рентабельность собственного капитала выше 30% годовых.

Тренд на сегментирование подтверждает свежий запуск казанского «Банк 131», который фокусируется на интернет-магазинах.

Может показаться, что сегментирование интересно только тем банкам, которые не будут выстраивать экосистему. Отнюдь. Как раз работа с клиентскими кластерами позволяет лучше выявлять запросы малого бизнеса и организовывать именно те сервисы, которые нужны. Так что для «Сбербанка», «Тинькофф» и других экосистемных банков работа с сегментами – логичное направление развития их экосистемы.

Требования ЦБ и легитимизация серых клиентов

В результате ужесточения требований ЦБ уже в 2016 году по части отраслей был нанесён серьёзный удар. Мой любимый пример – оптовые торговцы фруктами и овощами. Как выглядел их бизнес на тот момент?

Они заключали договоры на поставку фруктов с крупными торговыми сетями, снаряжали несколько фур и для каждой фуры снимали наличность на оплату штрафов в ГИБДД и на покупку фруктов у сельхозпроизводителей. Через неделю груз был на склад торговой сети, а потом производилась оплата. На неё снаряжалась следующая партия фур.

Но уже в 2016 году 80% таких компаний столкнулись с тем, что банки начали закрывать им счета со ссылкой на 115-ФЗ (противодействие отмыванию доходов). Даже если сотрудники этого малого бизнеса были на зарплатном проекте, налоги регулярно платились, а вся закупка товара шла по документам, которые оперативно предоставлялись. Высокая потребность бизнеса в наличности для закупки фруктов в колхозах и у садовых хозяйств делала его в глазах банков «мошенническим».

С тех пор требования ЦБ только ужесточились, под новый удар попадает всё больше компаний, которые могут вести совершенно белый и легальный бизнес и не вписываться в эти требования из-за отраслевой специфики, сезонного характера или просто нестабильного уровня доходов. Один такой клиент для банка может приносить 10-30 тысяч маржинальной прибыли в месяц с Life Time Value вплоть до миллиона рублей. Если таких клиентов тысяча, потери будут значительны.

Потому часть фокуса банковского развития будет уделена тому, чтобы эти клиенты вписывались в требования ЦБ. Это и создание банковских продуктов, направленных на снижение потребности в наличности и на повышение прозрачности их деятельности, и рекомендации по оплате налогов, и даже жёсткая установка лимитов, в рамках которых клиент может осуществлять определённые операции. Буквально это может звучать так: «Нет, мы не будем с вас брать 10% с суммы снятия, мы совсем не дадим вам снять в этом месяце больше ни копейки. Лучше заплатите аванс по НДС и возьмите эту карту, установите на ней лимит и выдайте сотрудникам, пусть рассчитываются картой».

Внимание к более крупным клиентам

Банковское обслуживание представляет собой весьма уникальный феномен. С одной стороны, есть огромное количество небольших клиентов с оборотами до миллиона рублей в месяц, для которых банки предоставляют практически весь спектр возможных услуг.

С другой стороны, есть более крупные клиенты, но они не интересны ни банкам, работающим с малым бизнесом, ни классическому корпоративному обслуживанию. Это клиенты с оборотами от 5 до 20 (и даже 50) миллионов рублей в месяц, и их примерно 5% от всей численности малого бизнеса.

Почему они должны попасть в сферу интересов банков в ближайшее время?

Во-первых, на них можно очень хорошо зарабатывать. Это касается и классического обслуживания счёта, и кредитования. Но в большей степени это касается возможности зарабатывать на продуктах и сервисах. Такие компании обычно испытывают дефицит компетенций и знаний, за которые готовы платить: финансовые, юридические, отраслевые. Нанимать квалифицированных сотрудников на постоянной основе для них дорого, да и с «квалификацией» можно легко ошибиться. А вот платить за удобное решение они готовы.

Во-вторых, это позволит банкам развивать уже действующие сервисы: именно такие клиенты имеют запрос на адекватный аутсорсинг бухгалтерии, управленческого учёта, финансовых операций, на внешний колл-центр и так далее.

В-третьих, этот пласт клиентов позволит обкатать многие продукты, которые интересны для корпоративных клиентов, особенно в части сложных интеграций различных продукций, адекватной аналитики и так далее.

Это же направление будет очень интересно и тем, кто решит сфокусироваться на каком-то сегменте. Например, если банк создаст комплекс продуктов и сервисов для оптовой торговли, он станет интересен и для более крупных компаний этого сегмента.

Автор Александр Сертаков,

эксперт банковской отрасли, финансовый архитектор